GRUPO TEMÁTICO:

ESTADOS FINANCIEROS

CONTENIDOS:

4. Clases

5. Balance general

Concepto

Partes

EL BALANCE GENERAL. Concepto, estructura.

Por Vidal Oved Cruz Mulatillo.

CONCEPTO:

El Balance General es un documento que muestra la situación financiera de una entidad económica a una fecha fija.

El balance proporciona información sobre los activos, pasivos y neto patrimonial de la empresa en una fecha determinada (el último día del año natural o fiscal).

Al realizar el balance general al inicio de las operaciones de una empresa o al inicio de un año fiscal, se le conoce con el nombre de Balance General Inicial.

Si el Balance se elabora al final de un año fiscal, se le conocerá con el nombre de Balance General Final.

También se pueden realizar balances en cualquier momento, en los cuales no solo se incluyen los activos, pasivos y capital, sino que también se incluyen los costos y gastos acumulados durante el presente ejercicio.

ESTRUCTURA DEL BALANCE GENERAL.

El Balance General está dividido en tres partes importantes, las cuales son:

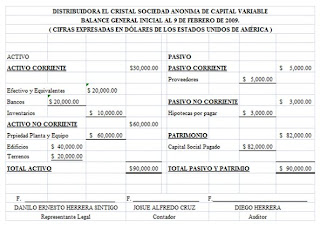

a) Encabezado.

b) Cuerpo.

c) Pié de firmas.

El ENCABEZADO muestra la información general e importante qie identifica al contribuyente y contiene básicamente lo siguiente:

EMPRESA XXX

BALANCE GENERAL AL 31 DE DICIEMBRE DE 200X

(Valores expresados en dólares de los Estados Unidos de América)

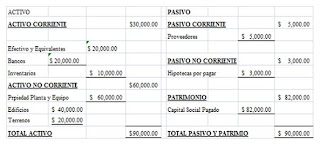

El CUERPO presenta los rubros, cuentas y valores de cada una de ellas, o sea que es en donde se muestran las cifras que forman el activo, pasivo y patrimonio de la entidad. A continuación un ejemplo:

En el PIÉ DE FIRMAS, como su nombre lo indica, se colocan las firmas del representante legal, las personas que hicieron el balance, autorizaron el balance o dictaminaron el balance.

A continuación el ejemplo completo del Balance General:

Formas de presentación:

Las formas de presentación del balance general son tres y aquí te las explicamos. Toma nota:

1. Cuenta.

Es la presentación más usual. Se muestra el activo al lado izquierdo, el pasivo y el capital al lado derecho, es decir: activo igual a pasivo más capital.

2. Reporte.

Es una presentación vertical, mostrándose en primer lugar el activo, posteriormente el pasivo y por ultimo el capital, es decir activo menos pasivo igual a capital.

3. Condición financiera.

Se obtiene el capital de trabajo que es la diferencia entre activos y pasivos circulantes; aumentando los activos no circulantes y deduciendo los pasivos no circulantes.

Por otra parte, también es muy importante que cumplas con ciertas reglas de presentación. Puesto que, en la presentación de un balance general deben proporcionarse algunos datos y seguir ciertas normas, que se denominan reglas generales de presentación y son:

1. Encabezado

- Nombre de la empresa o nombre del propietario

- Indicación de que se trata de un balance general o estado de situación financiera.

- Fecha de formulación

2. Cuerpo

- Nombre y valor detallado de cada una de las cuentas que forman el activo

- Nombre y valor detallado de cada una de las cuentas que forman el pasivo

- Importe del capital contable

- Cortes de subtotales y totales claramente indicados.

- Moneda en que se expresa el estado.

3. Firmas

- Del contador que hizo y autorizó

- Del propietario o responsable legal del negocio

Balance general clasificado

El balance general clasificado no es otra cosa que un balance en el cual se discriminan los activos corrientes y no corrientes, al igual que los pasivos.

El balance general está compuesto por tres elementos a saber: Activos, Pasivos y Patrimonio.

Los activos:

Hacen referencia a todos los bienes y derechos que posee una empresa, como son el dinero en efectivo, las cuentas bancarias, inversiones en otras empresas, la cartera o cuentas por cobrar, los inventarios, la propiedad planta y equipo, como autos, maquinaria, edificaciones, computadores. Hacen parte también de los activos lob bienes intangibles de la empresa como el crédito mercantil o el good will, las marcas, patentes, activos diferidos y las valorizaciones.

Estos activos están clasificados en dos grandes grupos: Activos corrientes y activos no corrientes.

Se conoce como activo corriente al activo que puede convertirse en dinero en efectivo en un término no superior a un año. Cualquier activo que pueda ser realizado o vendido en un término de un año convirtiéndolo en efectivo, es considerado activo corriente. Entre ellos está la cartera o cuentas por cobrar, los inventarios y algunas inversiones. Por obvias razones el disponible es un activo corriente puesto que ya es efectivo.

Los activos no corrientes son lo contrario a los activos corrientes, esto es que se trata de activos que no podrán ser convertidos en efectivo sino a largo plazo, como es el caso de los activos fijos o propiedad planta y equipo.

Los pasivos son las deudas y obligaciones que tiene la empresa con terceros. Entre los pasivos tenemos las obligaciones financieras, las deudas con proveedores, con el estado por concepto de impuestos, con los empleados por concepto de nómina y cualquier otra obligación con una persona ajena a la empresa.

Al igual que los activos, los pasivos está clasificados según si nivel de exigibilidad, de modo que aquellos pasivos que son exigibles en un plazo inferior a un año se consideran pasivos corrientes o pasivos a corto plazo, y esos pasivos que solo son exigibles a plazos superiores a un año, son considerados pasivos no corrientes o pasivos a largo plazo.

El patrimonio corresponde a los aportes de los socios y a las utilidades generadas por la empresa, utilidades que pueden tomar la figura de reservas, o utilidades retenidas. Hacen parte también del patrimonio las valorizaciones y el superávit de capital.

El patrimonio no está clasificado entre corriente y no corriente, puesto que este es propiedad de los dueños de la empresa, y no tiene objetivo realizar clasificación alguna, y de hacerlo, correspondería a una obligación de la empresa para con los socios a largo, muy largo plazo.

En el caso de las utilidades decretadas y no pagadas, estas se convierten en pasivo de la empresa para con sus socios, y dependiendo de su exigibilidad, se convertirán en pasivo corriente o no corriente.

Un esquema elemental de lo que sería un balance general clasificado sería:

ACTIVO

- Activo corriente

- Activo no corriente

TOTAL ACTIVOS

PASIVOS

- Pasivos corriente o de corto plazo

- Pasivo no corriente o de largo plazo

TOTAL PASIVO

PATRIMONIO

6. El estado de Resultados

Concepto.

Un estado de resultado de pasos múltiples obtiene su nombre de una serie de pasos cuyos costos y gastos son deducidos de los ingresos. Como un primer paso, el costo de los bienes vendidos es deducido de las ventas netas parra determinar el subtotal de utilidad bruta. Como segundo paso, los gastos de operación se deducen para obtener un subtotal llamado “utilidad operacional” (o utilidad de operaciones). Como paso final, se considera el gasto de impuesto sobre la renta y otros reglones “no operacionales” para llegar a la utilidad neta.

Partes

Observe que el estado de resultados está dividido en cuatro grandes secciones:

1. Ingresos

2. Costo de los bienes vendidos

3. Gastos de operación

4. Reglones no operacionales

Los estados de resultados de pasos múltiples se destacan por sus numerosas secciones y por el desarrollo de subtotales significativos.

La SECCIÓN DE INGRESOS: En una compañía comercializadora, sección de ingresos del estado de resultados generalmente sólo contiene una línea, denominada ventas. (Otros tipos de ingresos, de existir, aparecen en la sección final de los estados).

Los inversionistas y los gerentes están muy interesados en la tendencia de las ventas netas. Un medio para evaluar esta tendencia es, con frecuencia, calcular el cambio porcentual de las ventas netas de un año al siguiente. Un cambio porcentual es el valor del cambio en una medición financiera, expresado como un porcentaje; se calcula dividiendo el valor del incremento o de la disminución por el valor de la medida antes de que ocurriera el cambio. (Los cambios no se pueden expresar como porcentajes si el valor de los estados de los estados financieros en el periodo anterior es cero o ha cambiado de una suma negativa a una positiva).

SECCIÓN DE COSTO DE LOS BIENES VENDIDOS: La segunda sección del estado de resultados de una empresa comercializadora muestra el costo de los bienes vendidos durante el periodo. El costo de los bienes vendidos generalmente aparece como un solo valor, el cual incluye renglones incidentales tales como fletes y perdidas por disminuciones normales.

UTILIDAD BRUTA: UN SUBTOTAL CLAVE. En un estado de resultado de múltiples pasos, la utilidad bruta aparece como un subtotal. Esto facilita que los usuarios de los estados de resultados el cálculo del margen de utilidad bruta de la empresa (taza de utilidad bruta).

La taza de utilidad bruta es la utilidad bruta expresada como un porcentaje d e las ventas netas.

Al evaluar el margen de utilidad bruta de una empresa en particular, el análisis debe considerar las tazas obtenidas en periodos anteriores y también las tazas obtenidas por otras empresas de la misma industria. Para la mayoría de las empresas comercializadoras, las tazas de utilidad bruta generalmente se encuentran entre el 20% y el 50%, dependiendo del tipo de producto vendido. Las tazas generalmente resultan en mercancías de alta rotación, como son los comestibles, y las tazas altas se encuentran en productos de marca y novedosos.

Bajo condiciones normales, el margen de utilidad bruta de una empresa tiende a permanecer razonablemente estable de un periodo al siguiente. Los cambios significativos en esta taza pueden proporcionar a los inversionistas una indicación temprana de una demanda cambiante del consumidor por los producto de la empresa.

SECCION DE GASTOS DE OPERACIÓN: se incurre en gastos de operación con el fin de producir ingresos. Frecuentemente, los gastos se subdividen en las clasificaciones de gastos de venta y gastos de generales y administrativos. La subdivisión de los gastos de operación en clasificaciones funcionales ayuda a la gerencia y a otros usuarios de los estados financieros a evaluar separadamente aspectos diferentes de las operaciones de la empresa. Por ejemplo, los gastos de venta aumentan con frecuencia y se reducen en forma directa con los cambios en las ventas netas. Por otra parte los gastos administrativos, generalmente permanecen constantes de un periodo al siguiente.

UTILIDAD OPERACIONAL: OTRO SUBTOTAL CLAVE: Parte de los ingresos y gastos de un negocio provienen de actividades diferentes de las operaciones de negocios básicos de la empresa. Como ejemplos comunes está el interés obtenido sobre lasa inversiones y el gasto por impuesto a la renta.

La utilidad operacional (o utilidad proveniente de las operaciones) muestra las relaciones entre los ingresos obtenidos de clientes y los gastos en los cuales se incurre para producir estos ingresos. En efecto, la utilidad operacional mide la rentabilidad de las operaciones de negocios básicos de una empresa y “deja por fuera” otros tipos de ingresos y gastos.

RENGLONES NO OPERACIONALES: El ingreso y los gastos que no están relacionados directamente con las actividades principales de los negocios de la compañía, se enumeran en una sección final de los estados de resultado después de determinar la utilidad operacional.

Dos “renglones no operacionales” significativos son el gasto de intereses proviene de la manera en la cual los activos son financiados, no de la manera en la cual son utilizados estos activos en las operaciones del negocio. El gasto de impuesto a la renta no esta incluido en los gastos de operación porque el pago de estos impuestos no ayuda a producir ingresos. Los ingresos no operacionales, tales como el interés y los dividendos obtenidos en inversiones, también se relacionan en esta sección final de estado de resultados.

UTILIDAD NETA: La mayoría de los inversionistas patrimoniales consideran la utilidad neta (o la perdida neta) como las cifras mas importantes en el estado de resultados. El valor representa un incremento global (o reducción) en el patrimonio de los propietarios, resultante de las actividades del negocio durante el periodo.

Con frecuencia, los analistas financieros calculan la utilidad neta como un porcentaje de las ventas netas (la utilidad neta dividida por las ventas netas). Esta medida proporciona un indicador de la capacidad de la gerencia para controlar gastos y de retener una porción razonable de su ingreso como utilidad.

La razón “normal” de utilidad neta varia bastante según la industria. En alguna industrias, se puede tener éxito si se obtiene una utilidad igual al 2% o al 3% de las ventas netas. En otras industrias, la utilidad neta puede ascender a cerca del 20% o 25% de la utilidad neta de ventas.

UTILIDAD POR ACCION: La evidencia de la propiedad de una sociedad esta constituida por acciones de capital. ¿Qué significa la utilidad neta de una sociedad para alguien que posee, por ejemplo, 100 acciones del capital de una sociedad? Para ayudar a los accionistas individuales a relacionar la utilidad neta de la sociedad con la propiedad de sus acciones, las grandes sociedades calculan las utilidades por acción y muestra estos valores al final de sus editados de resultados.

En términos más simple, la utilidad por acción es la utilidad neta, expresadas en términos de acción.

ESTADO DE UTILIDADES RETENIDAS (anexo 3)

El termino utilidades retenidas se refiere a la porción del patrimonio de accionistas derivada de operaciones rentables. Las utilidades retenidas aumentan mediante la obtención de utilidades netas y se reducen al incurrir en perdidas netas y mediante la declaración de dividendos.

Adicional al balance general, al estado de resultado y al estado de flujos de efectivo, un juego completo de estados financieros incluye un “estado de utilidades retenidas”.

AJUSTE DE PERIODO ANTERIOR: Ocasionalmente una empresa puede descubrir que un error material fue cometido el le medición de la utilidad neta en un año anterior. Puesto que la utilidad neta se cierra en la cuenta utilidades retenidas, un error en la utilidad neta reportada ocasionará un error en el valor de las utilidades retenidas que aparece en todos los balances generales siguientes. Cuando tales errores salen a la luz, ellos deben ser corregidos. La corrección, denominada “ajuste de periodo anterior”, se muestra en el estado de utilidades retenidas como un ajuste al saldo de las utilidades retenidas a principios del año actual. El valor del ajuste se muestra neto de cualquier afecto de impuesto sobre la renta.

Los ajustes del periodo anterior rara vez aparecen en los estados financieros de las grandes sociedades anónimas abiertas. Los estados financieros de estas empresas son auditados anualmente por auditores y n o es probable que contengan errores materiales que posteriormente pueden requerir corrección por ajustes por periodos previos. Es mucho más probable que tales ajustes aparezcan en los estados financieros de aquellas empresas no obligadas a ser auditados.

| ESTADO DE RESULTADOS (Esquema) | |

| VENTAS | |

| (-) Devoluciones y descuentos | |

| INGRESOS OPERACIONALES | |

| (-) Costo de ventas | |

| UTILIDAD BRUTA OPERACIONAL | |

| (-) Gastos operacionales de ventas | |

| (-) Gastos Operacionales de administración | |

| UTILIDAD OPERACIONAL | |

| (+) Ingresos no operacionales | |

| (-) Gastos no operacionales | |

| UTILIDAD NETA ANTES DE IMPUESTOS | |

| (-) Impuesto de renta y complementarios | |

| UTILIDAD LÍQUIDA | |

| (-) Reservas | |

| UTILIDAD DEL EJERCICIO |

Autor. Nelson Lobos López

7. El estado de flujos de efectivo.

Concepto.

El flujo de efectivo es uno de los estados financieros más complejos de realizar y que exigen un conocimiento profundo de la contabilidad de la empresa para poderlo desarrollar.

Según el Consejo Técnico de la Contaduría, se entiende que el flujo de efectivo “es un estado financiero básico que muestra el efectivo generado y utilizado en las actividades de operación, inversión y financiación. Para el efecto debe determinarse el cambio en las diferentes partidas del balance general que inciden en el efectivo”.

El objetivo del flujo de efectivo es básicamente determinar la capacidad de la empresa para generar efectivo, con el cual pueda cumplir con sus obligaciones y con sus proyectos de inversión y expansión. Adicionalmente, el flujo de efectivo permite hacer un estudio o análisis de cada una de las partidas con incidencia en la generación de efectivo, datos que pueden ser de gran utilidad para la el diseño de políticas y estrategias encaminadas a realizar una utilización de los recursos de la empresa de forma más eficiente.

Es importante que la empresa tenga claridad sobre su capacidad para generar efectivo, de cómo genera ese efectivo, para así mismo poderse proyectar y tomar decisiones acordes con su verdadera capacidad de liquidez.

Por regla general, se considera efectivo los valores contabilizados en el grupo 11 del plan de cuentas comercial, esto es caja, bancos, remesas en tránsito, cuentas de ahorro y fondos, por lo que los saldos de estas cuentas deben coincidir con el resultado arrojado por el estado de flujos de efectivo.

Estructura del estado de flujo de efectivo

De la definición que el Consejo Técnico de la Contaduría, advertimos tres elementos muy importantes que conforma un estado de flujo de efecto: actividades de Operación, Inversión y Financiación. Veamos a grandes rasgos que significa y que comprende cada una de esas actividades.

Actividades de operación. Las actividades de operación, hacen referencia básicamente a las actividades relacionadas con el desarrollo del objeto social de la empresa, esto es a la producción o comercialización de sus bienes, o la prestación de servicios.

Entre los elementos a considerar tenemos la venta y compra de mercancías. Los pagos de servicios públicos, nómina, impuestos, etc. En este grupo encontramos las cuentas de inventarios, cuantas por cobrar y por pagar, los pasivos relacionados con la nómina y los impuestos.

Actividades de inversión.

Las actividades de inversión hacen referencia a las inversiones de la empresa en activos fijos, en compra de inversiones en otras empresas, títulos valores, etc.

Aquí se incluyen todas las compras que la empresa haga diferentes a los inventarios y a gastos, destinadas al mantenimiento o incremento de la capacidad productiva de la empresa. Hacen parte de este grupo las cuentas correspondientes a la propiedad, planta y equipo, intangibles y las de inversiones.

Actividades de financiación. Las actividades de financiación hacen referencia a la adquisición de recursos para la empresa, que bien puede ser de terceros [pasivos] o de sus socios [patrimonio].

En las actividades de financiación se deben excluir los pasivos que corresponden a las actividades de operación, eso es proveedores, pasivos laborales, impuestos, etc. Básicamente corresponde a obligaciones financieras y a colocación de bonos.

Es una actividad de financiación la capitalización de empresa ya sea mediante nuevos aportes de los socios o mediante la incorporación de nuevos socios mediante la venta de acciones.

Elementos necesarios para desarrollar el flujo de efectivo

Para desarrollar el flujo de efectivo es preciso contar el balance general de los dos últimos años y el último estado de resultados. Los balances los necesitamos para determinar las variaciones de las cuentas de balance [Balance comparativo].

Es esencial contar también no las notas a los estados financieros en donde conste ciertas operaciones que hayan implicado la salida o entrada de efectivo, o de partidas que no tienen efecto alguno en el efectivo.

Desarrollo del estado de flujo de efectivo

El estado de flujo de efectivo se puede hacer utilizando dos métodos: El método directo y el Método indirecto.

Partes

PARTES

El estado de flujos de efectivo consta de 3 partes:

Actividades de operación: Se relacionan con la producción y distribución de bienes y la prestación de servicios. Se consideran entradas de efectivos los valores provenientes de la venta de bienes o prestación de servicios, recaudo de clientes, cobro de intereses y rendimiento sobre inversiones y las salidas de efectivo, los pagos de mercancía y servicios materias primas e insumos, pagos a proveedores, pagos a otros acreedores por conceptos relacionados con la actividad de operación, pagos de nomina o prestaciones sociales, pagos por intereses impuestos.

Actividades de inversión: Son los cambios de los activos diferentes a aquellos considerados como inventarios. Las entradas de efectivo son los recaudos por venta de activos no operacionales, recaudos por préstamos.

Actividades de financiación: son los cambios de pasivo y en el patrimonio relacionados con la obtención de recursos de los propietarios y el reembolso o pago de los rendimientos derivados de sus inversión, propietarios, los prestamos recibidos a corto y mediano plazo.

Las salidas de efectivo son el reembolso en efectivo de aportes, pagos de préstamos de dividendos a su equivalente.

8. Notas a los estados financieros.

El artículo 114 del decreto 2649 de 1993, contempla que los estados financieros deben estar acompañados de sus respectivas notas.

El objetivo de las notas a los estados financieros, brindar los elementos necesarios para que aquellos usuarios que los lean, puedan comprenderlos claramente, y puedan obtener la mayor utilidad de ellos.

De poco sirve tener a la vista un estado financiero sin tener los documentos o la información mínima necesaria para lograr entender cómo se realizaron esos estados financieros, cuáles fueron las políticas contables que se utilizaron, etc.

En efecto, dice el artículo 114 del decreto 2649:

Notas a los estados financieros. Las notas, como presentación de las prácticas contables y revelación de la empresa, son parte integral de todos y cada uno de los estados financieros. Las mismas deben prepararse por los administradores, con sujeción a las siguientes reglas:

1. Cada nota debe aparecer identificada mediante números o letras y debidamente titulada, con el fin de facilitar su lectura y su cruce con los estados financieros respectivos.

2. Cuando sea práctico y significativo, las notas se deben referenciar adecuadamente en el cuerpo de los estados financieros.

3. Las notas iniciales deben identificar el ente económico, resumir sus políticas y prácticas contables y los asuntos de importancia relativa.

4. Las notas deben ser presentadas en una secuencia lógica, guardando en cuanto sea posible el mismo orden de los rubros de los estados financieros..

Las notas no son un sustituto del adecuado tratamiento contable en los estados financieros.

Es de gran importancia que la persona que trata de interpretar correctamente un estado financiero, conozca suficientemente sobre asuntos que pueden alterar significativamente los estados financieros como son las políticas de cartera, los métodos de provisión, la razón de su aplicación, los sistemas de inventarios utilizados, los métodos de valuación.

Igualmente es importante que en las notas se consigne lo relacionado con la depreciación de los activos fijos, la valorización que hayan sufrido, los criterios para el manejo de los activos diferidos, por ejemplo.

Otro punto importante que debe constar en las notas a los estados financieros, es el tratamiento de ciertos pasivos como es el caso de las provisiones y contingencias, de ingresos para terceros u obligaciones laborales.

Todo estado financiero que se realice, debe contener las notas explicativas respectivas, de tal forma que la persona que los consulte, puede tener la suficiente claridad sobre ellos con el fin que estos puedan cumplir con su verdadero objetivo, cual es el de servir de base para la toma de decisiones, y un estado financiero que no tenga notas aclaratorias y complementarios, no tendrá mayor utilidad.

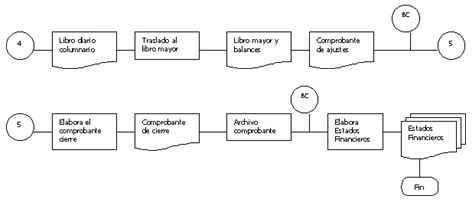

9. Comprobante de cierre

Asientos de cierre

CIERRE DE CUENTAS TEMPORALES O COMPROBANTE DE CIERRE

Los saldos de las cuentas nominales, es decir clase 4 (ingresos), 5 (gastos), y 6 (costos) deben cancelarse al finalizar el periodo contable, y pasan al siguiente ejercicio las cuentas reales o de balance.

Los registros de diario efectuados al finalizar un periodo, para cancelar las cuentas nominales, se denominan asientos de cierre. Para ello se toman los datos de la columna Ganancias y Pérdidas de la hoja de trabajo o los saldos del Libro Mayor correspondientes a este.

Para cancelar las cuentas nominales se deben realizar los siguientes registros:

se acredita cada una de las cuentas de gastos y costos, se utiliza como contrapartida la cuenta 5905 denominada Ganancias y Pérdidas

61…. xxxx

5905 xxxx

Se debita cada una de las cuentas de ingresos y se utiliza como contrapartida la cuenta 5905 (ganancias y perdidas)

41…. xxxx

5905 xxxx

Se acredita la cuenta 4175 (devoluciones en venta) y como contrapartida se utiliza la cuenta 5905 (ganancias y perdidas)

EJEMPLO….

Asientos de cierre de una empresa con sistema de Inventario Permanente:

5905 GANANCIAS Y PÉRDIDAS 8.631.066

5205 GASTOS DE PERSONAL 1.470.866

5295 DIVERSOS 945.200

6135 COMERCIO AL x > y al x < (costo) 6.215.200

P/R Cancelación de la empresa

Asientos para cancelar las cuentas de Gastos y Costos

4135 COMERCIO AL x > y al x< 10.240.000

4210 INGRESOS FINANCIEROS 531.000

5905 GANANCIAS Y PÉRDIDAS 10.771.000

Asiento para cancelar las cuentas de Ingresos

La utilidad o pérdida se determina con el saldo de la cuenta T, “Ganancias y Pérdidas”

Impuestos y reservas.

IMPUESTOS Y RESERVAS

Una vez determinada la utilidad del periodo, se calculan los impuestos y las reservas de acuerdo con la legislación y con los estatutos de la empresa. Si hay pérdida no se liquidan impuestos ni reservas, ya que estos se calculan sobre la Utilidad Liquida Anual.

Asiento para contabilizar los impuestos:

5905 GANANCIAS Y PÉRDIDAS 748.977

2404 DE RENTA Y COMPLEMENTARIOS 748.977

Impuesto (35% sobre 2.139.934)

Asiento para contabilizar las reservas: 2.139.934 – 748.977= 1.390.957

5905 GANANCIAS Y PÉRDIDAS 417.287

3305 RESERVAS OBLIGATORIAS 139.096

330505 Reserva legal 10% de 1.390.957 139.096

3310 RESERVAS ESTATUTARIAS 278.191

(20% sobre utilidad liquida de 1.390.957)

Cancelación de ganancias y pérdidas.

CANCELACIÓN DE GANANCIAS Y PÉRDIDAS

Después de calcular los impuestos y reservas, deducidos de la utilidad neta, se obtienen las utilidades por distribuir. Finalmente se cancela el saldo de la cuenta Ganancias y Pérdidas, acreditando la cuenta Utilidad del Ejercicio, cuando haya utilidad; o debitando la cuenta Perdida del Ejercicio, en caso de que haya pérdida

Utilidad Neta- Impuestos – Reservas = Utilidad del Ejercicio

Utilidad del Ejercicio correspondiente al ejemplo anterior:

2.139.934-748.977-417.287= 973.670

Asiento para registrar la utilidad

5905 GANANCIAS Y PÉRDIDAS 973.670

3605 TULIDAD DEL EJERCICIO 973.670

Elaboración del comprobante de cierre

ELABORACION DEL COMPROBANTE DE CIERRE

Este documento contiene los asientos de cierre para cancelar las cuentas nominales, los asientos para determinar los impuestos; reservas y la utilidad del ejercicio, lo cual se colocara a disposición de la asamblea o junta de socios.

Traslado de las cuentas por medio del comprobante de cierre a los libros de Contabilidad:

En igual forma que los otros comprobantes necesarios para llevar la contabilidad, este comprobante se traslada a los Libros, Diario, Mayor y Auxiliares, así:

A los libros Auxiliares se trasladan los valores de la columna parciales

Al libro Diario, el total de los débitos y créditos de cada cuenta

Al Libro Mayor como un movimiento.

Traslado del comprobante de cierre a los libros de contabilidad

Cierre

En esta etapa se elabora lo siguiente:

A. Asiento de ajuste: Registrado en el comprobante diario de contabilidad, denominado comprobante de ajustes, el cual traslada a los libros principales y auxiliares.

B. Hoja de trabajo: se realiza opcionalmente cada mes y sirve de base para preparar los Estados Financieros como el Balance General y Estado de Resultados.

C. Comprobante de cierre: Se elabora anualmente para cancelar las cuentas nominales o de resultados y se traslada a los libros principales y auxiliares.

El inventario general final y el Balance General consolidado, elaborados en la etapa de cierre, constituyen el inventario general inicial y el balance general inicial para comenzar un nuevo ciclo contable.

El no tener la información en el momento oportuno puede desatar una serie de problemas que en el largo plazo incidirán con el correcto funcionamiento de la empresa, pero sobre todo con la toma de decisiones financieras y gerenciales.

No hay comentarios:

Publicar un comentario